Đúng như dự báo của VnEconomy trước đó, trong nửa đầu tháng 2, đã có một quỹ ngoại đầu tiên báo lỗ…

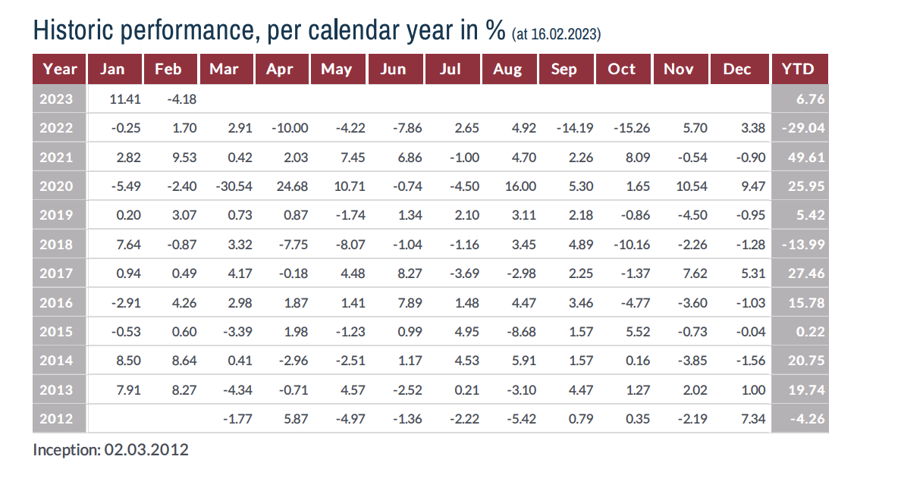

Lumen Vietnam Fund ghi nhận khoản lãi 11,41% trong tháng 1 vừa qua, đây là hiệu suất cao nhất trong các tháng 1 kể từ khi quỹ này hoạt động tại Việt Nam vào năm 2013. Tuy nhiên, bước sang tháng 2 tình hình đã khác, quỹ này quay xe báo lỗ 4,18% đưa hiệu suất từ đầu năm của quỹ xuống chỉ còn 6,76%. Tỷ trọng tiền mặt của quỹ hiện tại là 12,97%.

Lý giải về hiệu suất âm này, theo Lumen Vietnam Fund có thể là do quỹ đánh giá quá cao ngành năng lượng với mức phân bổ lên tới 7% danh mục, lĩnh vực này tăng 0,5% trong kỳ. Nhóm tài chính chiếm 25,8%, lựa chọn cổ phiếu tốt đã hỗ trợ lĩnh vực Tài chính của quỹ hiệu suất âm 7%, tốt hơn so với hiệu suất ngành là âm 8,7% và so với mức giảm 8,1% của chỉ số trong tháng 2/2023.

Một số cổ phiếu chủ lực trong nhóm tiêu dùng của LVF ghi nhận mức lỗ -1,9% trong nửa đầu tháng 2 so với lợi nhuận ngành Hàng tiêu dùng thiết yếu là -5,2%. Chủ yếu nhờ phân bổ quỹ trong một số cổ phiếu tốt ở mặt hàng sữa.

Hiện tại, top 10 cổ phiếu của quỹ gồm FPT chiếm 6,47% tỷ trọng danh mục; CTG chiếm 5,19%; HPG 4,44%; PLX 4,39%; VRE 4,19%; GMD 4,19%; SCB 3,96%; LPB 3,53%; VHM 3,39% và BVH 3,37%. Như vậy, trong 10 cổ phiếu trên có đến 4 cổ phiếu trong lĩnh vực ngân hàng tài chính.

Đánh giá riêng về nhóm ngân hàng, theo LFV, dự báo tiếp tục giảm NIM khoảng -30 điểm cơ bản cho năm 2023.

Các ngân hàng đã tăng cường dự phòng rủi ro cho vay (LLR) để chuẩn bị cho những thách thức trong năm 2023. Trong nhóm ngân hàng theo dõi, tỷ lệ nợ xấu (NPL) trung bình năm 2022 là 1,7%, cố định theo quý hoặc cao hơn +20 điểm cơ bản so với cùng kỳ khi các ngân hàng tích cực trích lập thêm dự phòng và xóa nợ khó đòi. Trong khi đó, toàn hệ thống ngân hàng cũng có tỷ lệ nợ xấu tăng +20 điểm cơ bản, kết thúc ở mức 2,1% vào năm 2022.

Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng từ 14% đến 15% cho năm 2023 và giám sát chặt chẽ hạn mức tín dụng, tăng thêm mỗi tháng cho tất cả các ngân hàng. Ngân hàng Nhà nước báo cáo tín dụng cho lĩnh vực bất động sản tăng +24,3% so với năm ngoái vào năm 2022 lên 109,3 tỷ USD, chiếm 21,2%, cao nhất trong năm.

Theo Ngân hàng Nhà nước, cho vay lĩnh vực bất động sản vẫn được cấp theo quy định, không bị giới hạn. Thay vào đó, Ngân hàng Nhà nước chỉ giám sát tín dụng toàn hệ thống tăng trưởng nhằm mục đích kiểm soát lạm phát. Có nghĩa là các khoản tín dụng cho bất động sản đã được được xoa dịu phần nào.

Ngân hàng Nhà nước và các nhà phát triển bất động sản đã tổ chức nhiều hội nghị để giải quyết ách tắc về giải ngân thêm tín dụng cho lĩnh vực bất động sản. Đã có đề xuất để giúp các nhà phát triển tiếp cận nhiều khoản vay ngân hàng hơn, mở rộng lãi suất trái phiếu và trả nợ gốc, hạ lãi suất, rút ngắn thủ tục phê duyệt dự án. Tuy nhiên, vẫn chưa có giải pháp cụ thể nào được đưa ra.

Trong phạm vi ngân hàng theo dõi của quỹ, ngành này có thể mang lại mức tăng trưởng thu nhập năm 2023 khoảng 11%, được thúc đẩy bởi tăng trưởng tín dụng ngành +14% và tăng thu nhập phi phí.

Các ngân hàng chưa công bố kế hoạch doanh thu lợi nhuận năm 2023, nhưng hầu hết các ngân hàng đều đặt mục tiêu sơ bộ cho Tăng trưởng thu nhập khả quan trong năm 2023F.

Hiệu suất của các quỹ ngoại tăng trưởng tốt trong bối cảnh thị trường tích cực vào tháng 1 đầu năm 2023. Tuy nhiên, bước sang tháng 2, VN-Index gặp nhiều khó khăn hơn do đó dự báo hiệu suất của hầu hết quỹ ngoại đều giảm mạnh, thua lỗ. Thực tế cho thấy, Vietnam Holding Limited từ đầu tháng 2 đến nay đã ghi nhận hiệu suất âm 0,61%; trong tuần đầu của tháng 2, VEIL cũng ghi nhận hiệu suất âm 2,14%

AN PHONG – vneconomy.vn