Sử dụng đòn bẩy cao luôn là con dao hai lưỡi, ở trường hợp của Novaland, tập đoàn bất động sản này coi như đã bị cứa đứt tay.

CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, mã chứng khoán NVL) nằm trong số các công ty bất động sản có giá trị tài sản lớn nhất trên sàn chứng khoán Việt Nam. Tuy nhiên, tài sản nhiều, không đồng nghĩa với tình hình tài chính khoẻ mạnh, nhất là trong bối cảnh hiện nay.

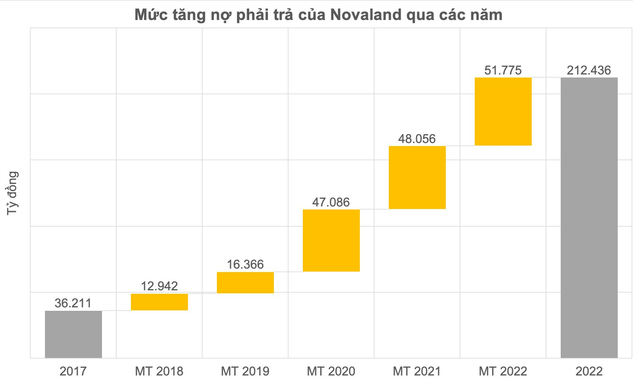

Tổng tài sản của Novaland đạt mức 257.365 tỷ đồng (hơn 10 tỷ USD) vào cuối năm 2022, tăng gấp 5 lần sau 5 năm. Nhưng việc gia tăng tài sản trên bảng cân đối kế toán chủ yếu đến từ việc sử dụng nợ. Khi Novaland không thể tạo ra đủ dòng tiền để thanh toán các nghĩa vụ nợ của mình, công ty bắt đầu gặp các vấn đề tài chính, thậm chí đối mặt rủi ro phá sản.

Vấn đề khủng hoảng thanh khoản của Novaland bắt đầu được nhắc đến nhiều vào cuối năm ngoái, đỉnh điểm khi cổ phiếu NVL giảm sàn hàng chục phiên liên tiếp. Cho đến nay, khoảng 5 tỷ USD giá trị công ty đã bị thổi bay, tương ứng mức giảm hơn 80%.

Nhưng trước khi mọi thứ trở nên tồi tệ như hiện nay, cần phải nói rằng bản thân Novaland đã có một hành trình hết sức phiêu lưu. Cụ thể hơn, Novaland là đại diện tiêu biểu cho hình mẫu công ty bất động sản sử dụng đòn bẩy cao.

Cứ 6 đồng tài sản thì có 5 đồng từ nợ

Tỷ lệ nợ phải trả/vốn chủ sở hữu (D/E) của nhà phát triển bất động sản ở mức 4,73 lần tại thời điểm kết thúc năm ngoái. Chỉ số này tăng liên tục từ mức 2,68 cuối năm 2019. Hay nói cách khác, cứ 6 đồng tài sản của Novaland hiện nay, 5 đồng được tài trợ bằng nợ.

Tỷ lệ D/E của Novaland là rất cao với một công ty bất động sản.

Tỷ lệ D/E trung bình trong lĩnh vực bất động sản nói chung là 3,5 theo Investopedia, trang phổ cập kiến thức trong ngành tài chính. Còn nếu đặt trên bàn cân với các công ty bất động sản niêm yết tại Việt Nam, D/E của Vinhomes năm 2022 khoảng 1,43, D/E Phát Đạt 1,46, D/E Khang Điền 0,83… đều thấp hơn rất nhiều so với Novaland.

Nợ vay là một trong những nguồn tài trợ quan trọng của Novaland. Những năm gần đây, công ty này phụ thuộc nhiều hơn vào phát hành trái phiếu. Trong khoảng 65.000 tỷ đồng khoản vay cuối năm 2022, 70% là trái phiếu, 17% nợ ngân hàng, còn lại là vay bên thứ ba. Có gần 18.500 tỷ đồng nợ trái phiếu của Novaland sẽ đáo hạn trong năm 2023.

Một khoản mục quan trọng khác trong nợ phải trả của Novaland là hợp tác đầu tư phát triển dự án nhận từ bên thứ ba. Đến cuối năm 2022, giá trị hợp tác đầu tư đạt mức gần 85.200 tỷ đồng dài hạn và 7.100 tỷ đồng ngắn hạn. Novaland sẽ trả lại các khoản này sau khi các dự án hoàn thành, phân chia lợi nhuận theo thoả thuận hợp tác đầu tư. Trong một số hợp đồng, công ty phải trả một khoản lãi cố định theo lịch thanh toán.

Cuối cùng nhưng không kém phần quan trọng là các khoản người mua trả tiền trước ngắn hạn, gần 16.000 tỷ đồng, tăng gấp đôi trong năm 2022. Đây là khoản tiền trả trước của khách hàng trong các giao dịch bất động sản. Khoản tiền này sẽ được ghi nhận là doanh thu khi Novaland bàn giao sản phẩm xây dựng hoàn thành cho khách hàng.

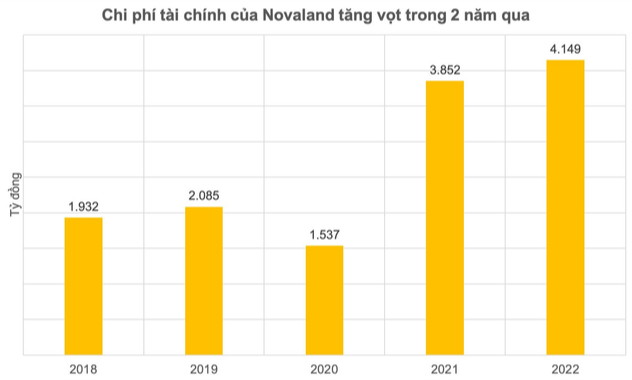

Tóm lại, vấn đề thanh khoản của Novaland hiện nay có phần không nhỏ đến từ chính chiến lược mở rộng của công ty này trong quá khứ: Sử dụng nợ. Khi tiền không còn rẻ, lãi suất tăng nhanh và mạnh kể từ năm 2022, gánh nặng chi phí tài chính của Novaland càng trở nên rõ ràng.

Rủi ro từ các đại dự án có diện tích lên tới 1.000ha

Ngoài ra, rủi ro về thị trường bất động sản, giảm giá và lượng, ảnh hưởng đến doanh số bán hàng có thể khiến công ty không đủ dòng tiền thanh toán các nghĩa vụ nợ.

Novaland cũng đang gặp phải nhiều vướng mắc về thủ tục pháp lý, đặc biệt là các đại dự án diện tích lên tới 1.000 ha. Điều này cũng khiến cho 10.000 tỷ đồng đang bị phong toả tại các ngân hàng không đủ điều kiện giải phóng, theo lời Chủ tịch Bùi Thành Nhơn.

Những thông tin về việc chậm thành toán lãi và gốc trái phiếu của Novaland và các công ty con gần đây có thể khiến xếp hạng tín dụng của nhà phát triển bất động sản xấu đi, dẫn đến việc tái cấp vốn khó khăn hơn và phải chịu lãi vay cao hơn.

Hiện tại, Novaland đang phải tiến hành một loạt giải pháp tái cấu trúc tài chính toàn diện. Nổi bật nhất là kiến nghị các ngân hàng giãn, hoãn và giữ nguyên nhóm nợ trong 2 – 3 năm. “Việc này để giúp các doanh nghiệp có thời gian chờ thị trường hồi phục và hoàn thiện pháp lý dự án. Trợ giúp kịp thời rất quan trọng nhằm phòng tránh 10 – 20% dư nợ của nền kinh tế bị chuyển sang nợ xấu”, ông Bùi Thành Nhơn thay mặt các doanh nghiệp bất động sản phát biểu tại hội nghị trực tuyến tháo gỡ khó khăn cho thị trường do Thủ tướng Phạm Minh Chính chủ trì.